- 美元指数进一步失去动力,跌破112.00。

- 到目前为止,美国国债交易在周二的转机中喜忧参半。

- 接下来关注工业生产和NAHB指数。

衡量美元兑一揽子主要货币走势的美元指数(DXY)延续本周初的悲观情绪,跌破112.00。

美元指数关注数据和风险趋势

周二,在风险相关领域进一步改善、美国国债收益率表现好坏参半的背景下,美元指数连续第二个交易日下跌。

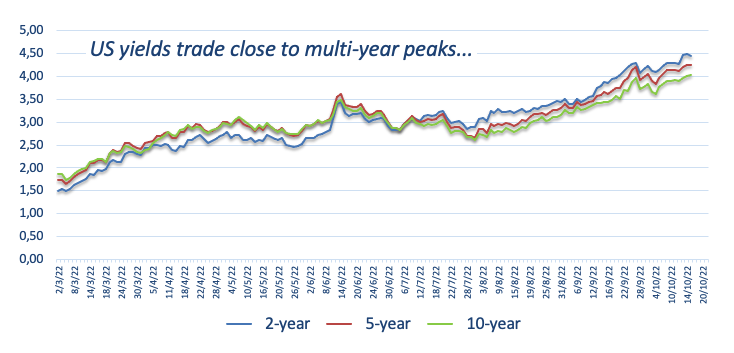

事实上,由于缺乏强劲的催化剂,且美联储在11月2日的会议上加息75个基点几乎已被市场完全消化,围绕美元的价格走势已屈从于整体风险偏好趋势的动态。尽管如此,美国国债收益率仍在曲线边缘区间内波动,尽管它们成功地保持在近期区间的高端,并接近多年来的高点。

在北美市场的晚些时候,工业生产数据将成为焦点,其次是NAHB住房市场指数和国际资本流入。此外,明尼阿波利斯联邦储备银行卡什卡利(2023年投票,鸽派)也将发表讲话。

美元有什么需关注的

本周上半周,在市场对风险相关星系的胃口复苏的背景下,美元的修正性下跌保持不变。

与此同时,美联储(Fed)更坚定地相信,将继续加息,直到通胀看起来得到良好控制,而不顾经济活动可能放缓和劳动力市场失去一些动能,这继续支撑了,美元指数潜在的积极基调。

从更宏观的角度来看,美元似乎还受到美联储与多数十国集团(G10)成员国货币政策差异、地缘政治情绪高涨以及避险情绪偶尔重新出现等因素的提振。

本周美国有重要事件:工业生产、NAHB住房市场指数、国际资本流入(周二)——MBA抵押贷款申请、建筑许可、新屋开工、美联储黄皮书(周三)——首次申领失业救济人数、费城联储指数、成屋销售、咨商会领先指数(周四)。

背后突出问题:美国经济硬/软着陆。美联储(Federal Reserve)进一步加息的前景vs未来几个月经济衰退的猜测。对俄罗斯和中国的地缘政治狂热。中美持续的贸易冲突。

美元指数相关水平

目前,美元指数下跌0.08%,至111.97,如果跌破110.05(10月4日低点),则有可能达到109.35(9月20日低点)和107.68(9月13日低点)。上行方面,近期阻力位于113.88(10月13日高点),然后是114.76(2022年9月28日高点)和115.32(2002年5月高点)。